国际货币基金组织 ( IMF ) 预测2021年全球经济将增长5.5%,中国经济增长率将达7.2%。2020年新冠肺炎疫情对国际干散货市场造成了严重的冲击,BDI指数全年均值为1 066点,与2019年的1 353点同比下跌21.2%。

经历了2020年历史性低点后,国际干散货市场终于在 2021年迎来了触底反弹,前四个月淡季市场超旺,在各大货种需求阶段性增长的带动下,灵便型船、巴拿马型船和好望角型船相继领涨,4月29日BDI突破3 000点,5月5日BDI涨至3 266点,年初以来累计上涨超过120%,再创 11 年新高。1—4月的BDI均值为1 916点,同比上涨215%。2021年国际干散货航运市场总体表现可望大幅好于2020年,BDI指数均值可望达到2 000~2 500点,小宗散货市场将扭转2020年的颓势,迎来4%的大幅反弹。

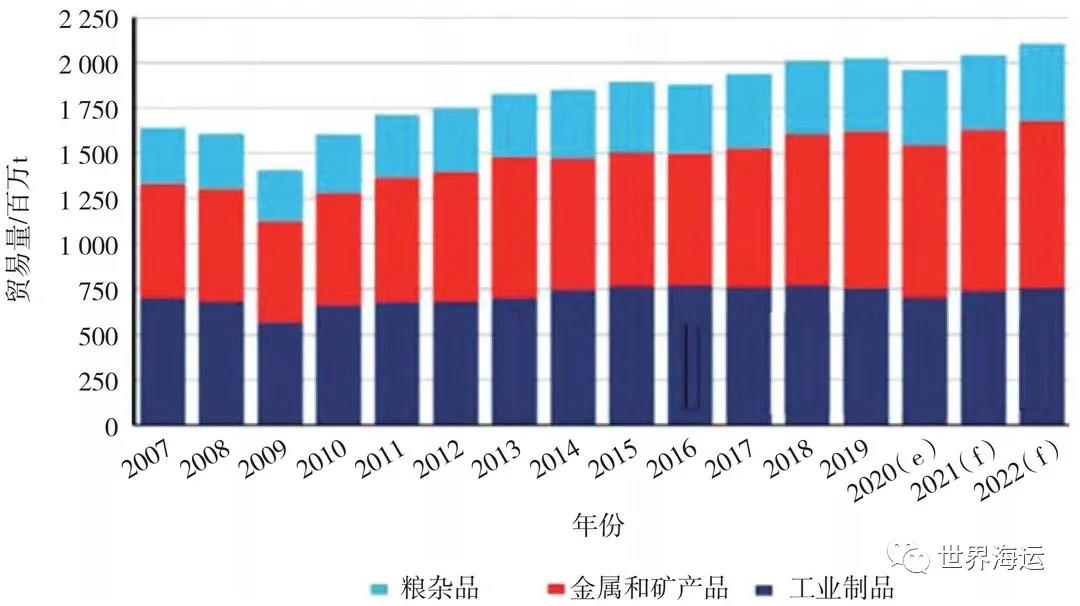

一、全球小宗散货海运贸易整体发展趋势

小宗散货作为服务于一系列行业的各类货物,总体上可分为“工业产品”“粮食产品”“金属及矿物”三大类。具体包括钢材、木材、农产品、化肥、糖类、水泥、铝土矿、废金属、石油焦、镍矿、盐类、锰矿、无烟煤、矾土、焦炭等。

1.全球小宗散货海运量整体呈增长态势

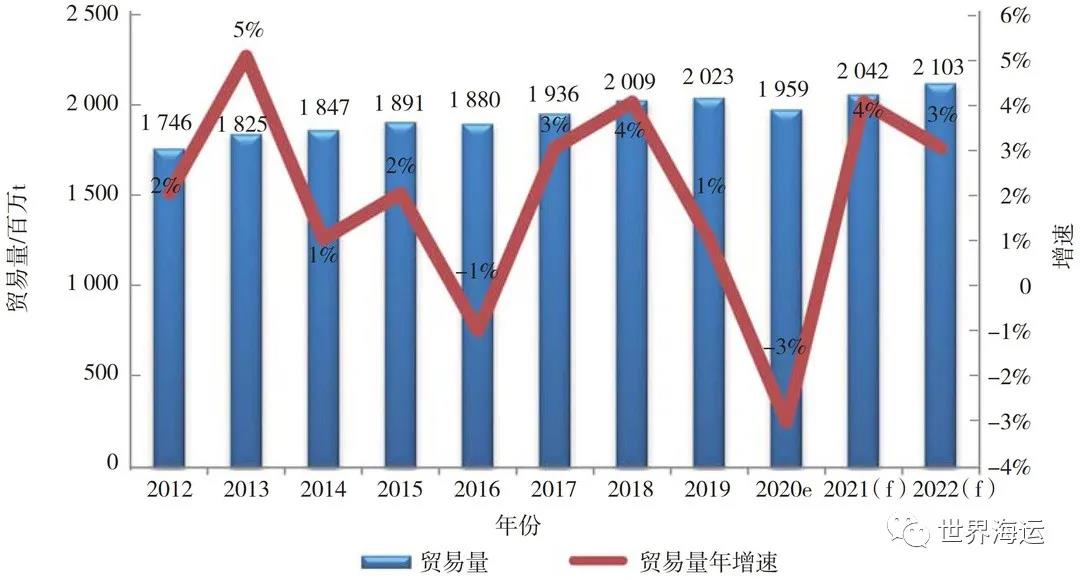

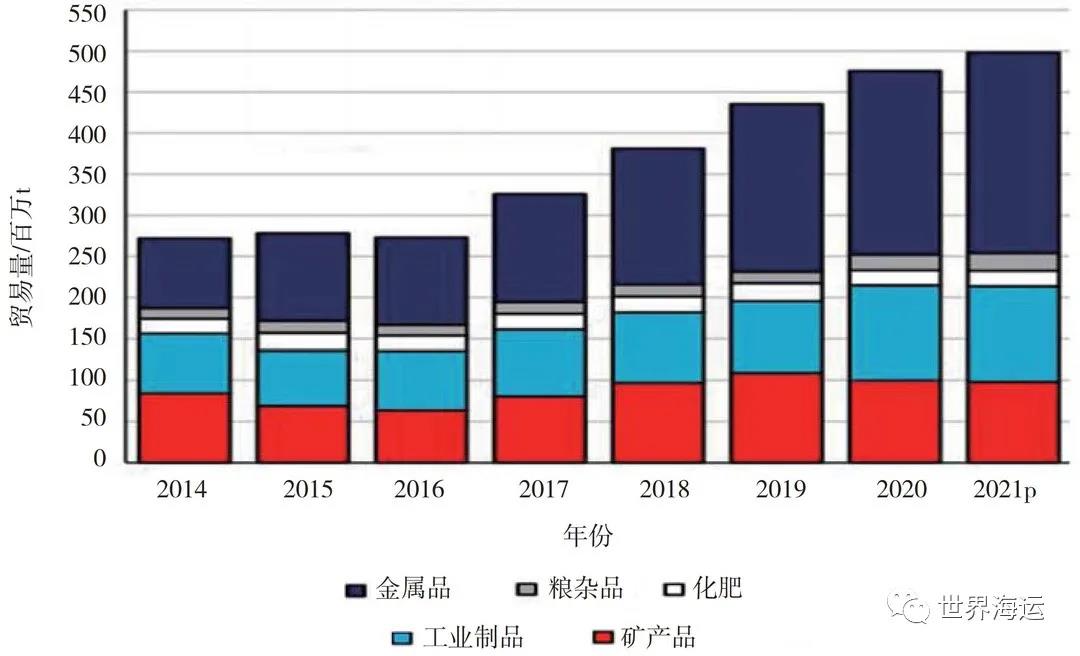

2020年受全球新冠肺炎疫情影响,小宗散货海运贸易量回落到19.59亿t,同比降低3%,增速较2017—2018年高峰时期3.5%的平均增速有所回落,但预计今明两年市场将继续恢复到3.5%的平均增速 ( 如图1所示 )。

图1 小宗散货海运贸易量与年增速

图1 小宗散货海运贸易量与年增速

数据来源:Clarksons。

2.全球小宗散货主要货种贸易量增势明显

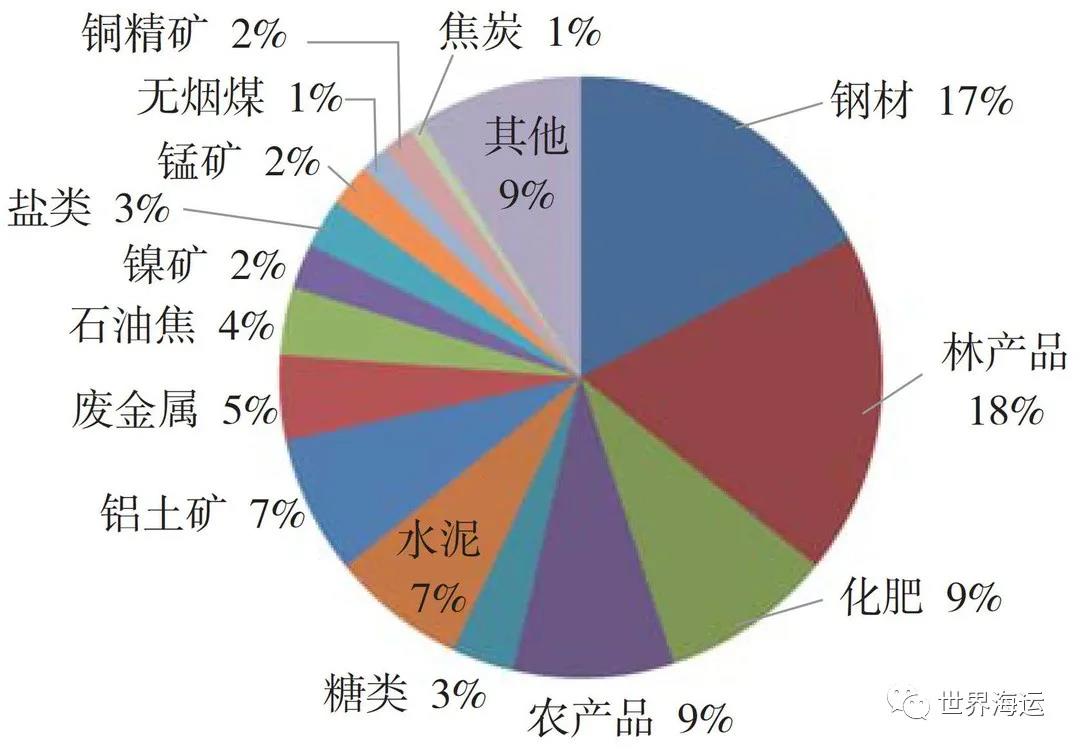

从货种来看,钢材、林产品的贸易量在小宗散货中占比最大 ( 如图2所示 ),2020年海运贸易量皆超过3亿t;化肥、农产品、水泥和铝土矿的贸易量也超过1亿t。

图2 2020年小宗散货海运贸易量占比情况

数据来源:Clarksons。

从增速来看,2020年受疫情影响大多数货种出现了一定程度的下降,工业产品、金属及矿物废品增速降幅分别达到7%和3%,其中镍矿、钢材、林产品、焦煤、废金属、锰矿、无烟煤增速的降幅分别为28%、8%、6%、11%、7%、4%、9%。主要原因是欧洲和亚洲国家的疫情封锁措施影响汽车、制造和建筑业生产,从而减少电力、钢铁需求,抑制了相关的“工业产品”和“金属及矿物”需求。2021年这两大类货物有望实现恢复性增长,预计增幅为5%和6%,上述货种增幅分别达到6%、4%、6%、11%、6%、7%和3%。

铝土矿、水泥、化肥、农产品和糖类的贸易量2020年保持增长,增速分别为8.6%、0.2%、0.2%、3.2%、14.9%;2021年大都延续增长态势,增速分别为7%、5%、2%、0%和-8%。

印尼环保政策将继续影响镍矿产出,镍矿价格一直在上涨,预计马来西亚、菲律宾先后放开禁令增加出口,将一定程度上弥补镍矿的缺口。其他杂类货种如钢材、化肥、石油焦的贸易量将保持稳定上涨。在环保压力下,中国部分木材资源长期短缺,仍需进口木料补充。总体来看,全球小宗散货主要货种未来增长潜力巨大。

3.全球小宗散货贸易量增长的主力是铝土矿

铝土矿不仅贸易量的绝对值大,而且年度增量和增速都比较快,是小宗散货增长的重要拉动力量,2020年海运贸易量达到1.45亿t,2021、2022年有望达到1.56亿t、1.64亿t ( 如图3所示 )。

图3 铝土矿海运贸易量与年增速

数据来源:Clarksons。

全球铝土矿产量不断提升,今后将在几内亚和澳大利亚矿山的带动下,继续快速增长。随着美国铝业实施改扩建项目增加产能,阿联酋铝业、俄罗斯铝业和中铝等企业在几内亚项目的陆续建成投产,几内亚产量将达到7 000万t左右,同比快速增长15%,且未来几年将呈几何级增长。牙买加、加纳等新兴供应国也将逐步增加产出,将给铝土矿市场带来新的增量,只有马来西亚铝土矿受禁令延长影响以消耗库存为主。未来全球铝土矿海运量增长空间将不断扩大。

4.全球小宗散货贸易量较大的货种农产品和糖类贸易量将稳定增长

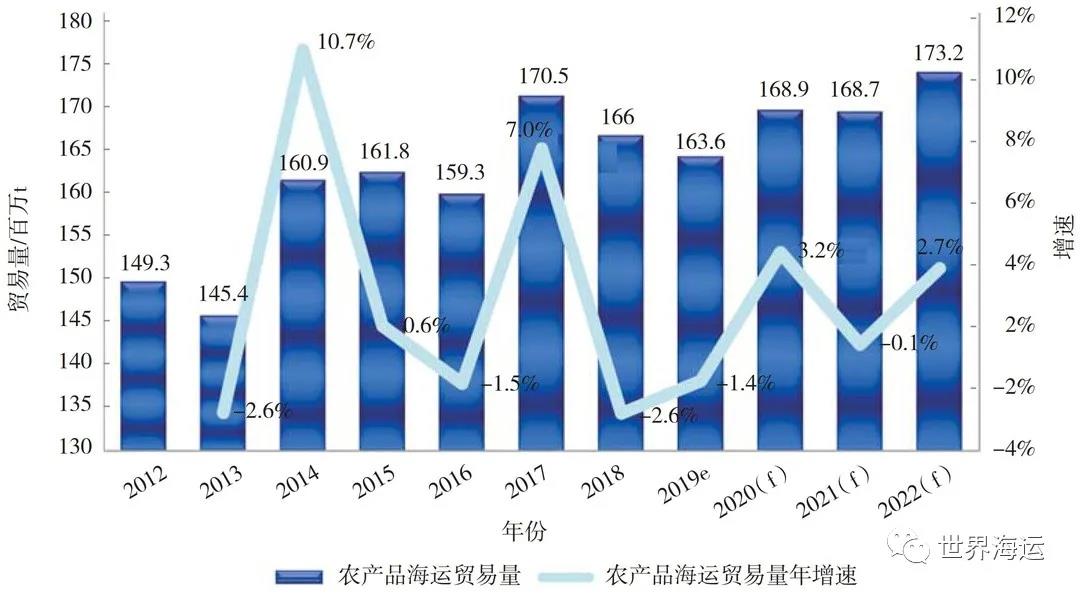

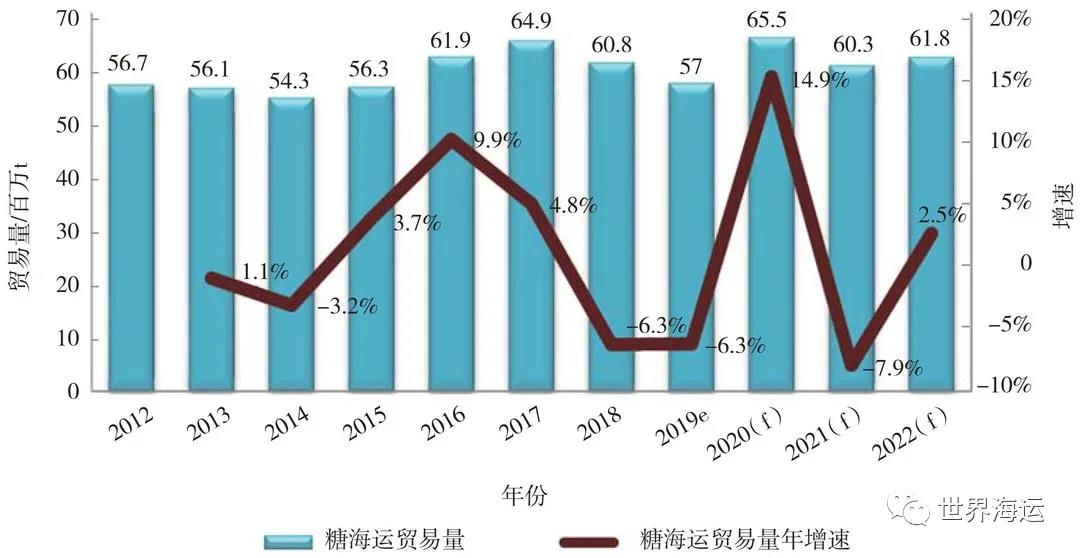

这两类货物作为人类生活的必需品,2016年以来贸易量相对稳定,分别在1.65亿t和6 000万t上下波动。2020年、2021年、2022年农产品的贸易量分别达到1.69亿t、1.69亿t和1.73亿t,糖的贸易量分别达到6 550万t、6 030万t和6 180万t。

全球农产品将不仅继续发挥其保障人民生计、支撑国民经济发展的传统功能,而且将担负起提供再生能源以缓解全球能源危机和为人类提供优美生存环境等新的历史使命,因此农产品贸易增长明显。同时,城市化进程的加剧以及居民收入和生活水平的提高,推动了农产品进出口贸易的发展。尽管贸易紧张局势和各国关税政策有一些不利的影响,但随着全球化的进一步发展,美国、加拿大和南美的巴西、阿根廷以及澳大利亚等传统农产品出口大国的出口量将不断增大,中国等发展中国家对农产品的需求也日趋旺盛,未来农产品海运需求将大幅增长 ( 如图4所示 )。

图4 农产品海运贸易量与年增速

数据来源:Clarksons。

随着人民生活水平的提高以及糖类用途范围的扩大,人类对糖的需求日益增长。糖类市场的主要特点是生产相对集中,且多数是第三世界国家,如巴西、印度和泰国。而一些大的消费国食糖不能自给,如俄罗斯和美国,尤其是中国和美国主要依赖进口糖,因此糖类的贸易量和海运需求量未来将十分可观 ( 如图5所示 )。

图5 糖类海运贸易量与年增速

数据来源:Clarksons。

二、中国小宗散货海运贸易发展趋势

小宗散货的主要增长动力在中国,中国小宗散货进、出口呈现不同的发展趋势:出口总量呈减少趋势,但减幅变缓;进口呈快速增长趋势,增幅也逐步趋缓。

2010—2020年中国小宗散货海运贸易量年增长超过3亿t,为中国干散货海运贸易总量的增长贡献了约35%的份额。2017—2020年中国小宗散货海运贸易进口量持续快速增长,年增速依次为19.3%、16.9%、14.2%、29.3%,如图6所示。中国小宗散货海运贸易在全球的比重已从2009年的12%上升至2020年的33.6%,2020年总量达到6.58亿t,2021年有望增至6.74亿t,增幅为2.4%。

图6 中国小宗散货海运进出口量

数据来源:Clarksons。

在国内需求稳定以及海外供给不断增长的背景下,近些年中国“金属及矿物”进口量增长强劲,2017—2020年平均年增长18%,其中,受到中国铝材产量的增长以及中国企业在几内亚铝土矿矿山的大量投资的支撑,2017—2020年间中国铝土矿海运进口量平均年增长22%。与此同时,近些年,中国“粮食产品”以及“工业产品”的进口量也在稳步增长,2017—2020年间分别增长了4%和14%。

1.中国小宗散货进口量将持续增长

在“工业产品”“粮食产品”及“金属及矿物”三大类别中,近年来主导中国小宗散货进口增长的是“金属及矿物”( 如图7所示 )。

图7 2014—2021年中国小宗散货进口量

数据来源:Clarksons。

2017—2020年,中国在小宗散货领域的进口量变化比较大,其中2 0 2 0 年铝矾土的进口量达到1.1亿t,比2017年增加了4 280万t,增幅为62%;2020年进口锰矿3 100万t,比2017年增加了1 010万t,增幅为76%;2020年进口钢材4 800万t,比2017年增加了3 070万t,增幅为177%;2020年进口木材 6 720万t,比2017年增加了390万t,增幅为6%。其货种如生铁、镍矿及糖类的进口也值得关注。

( 1 ) 中国铝土矿进口总量将不断增加,来源地多元化

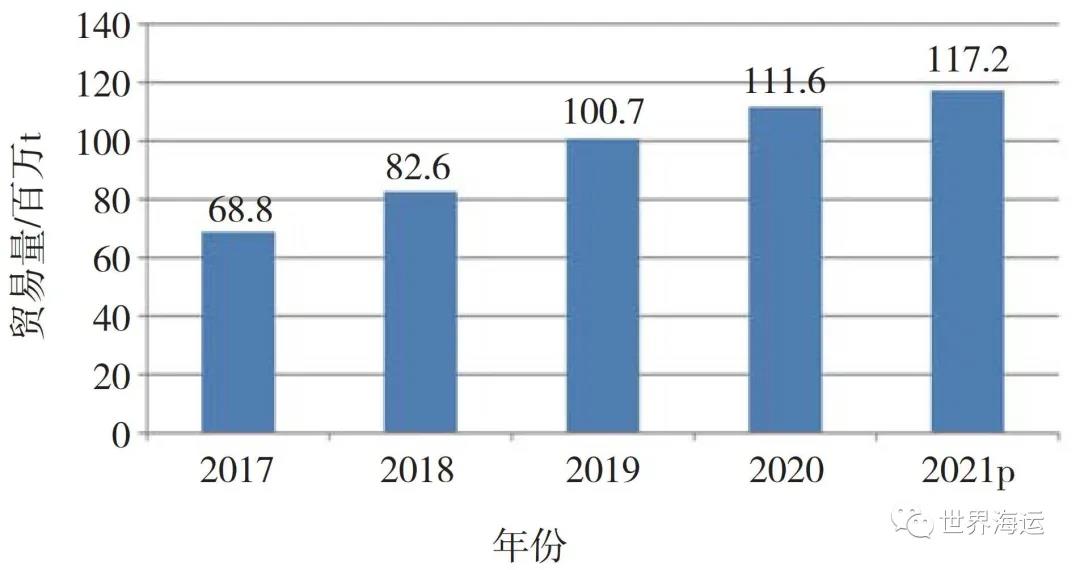

随着国内氧化铝产能不断释放和国家环保政策陆续出台,铝土矿供应吃紧,对海外铝土矿的需求迅速加大。2019年中国进口铝土矿1亿t,首次超过了1亿t大关,2020年进口1.116亿t,同比增长10.8%。预计2021年的进口量有望持续增长5%,达到1.172亿t ( 如图8所示 )。

图8 2017—2021年中国铝矾土进口量及预测

数据来源:Clarksons。

几内亚是我国主要铝土矿来源地。全球铝土矿贸易的传统流向是:印尼、澳大利亚、几内亚、印度流向中国;巴西、牙买加流向北美;几内亚流向欧洲。目前,这种流向有所改变,印尼的禁矿出口政策导致铝土矿出口量下降,几内亚流入中国的铝土矿大幅增加。2020年几内亚、澳大利亚和印尼是中国铝土矿前三大进口国,中国从几内亚进口5 267万t、从澳洲进口3 701万t、从印尼进口1 862万t铝土矿,占中国铝土矿进口总额的97%。2020年4月6日,中国铝业的首个境外铝土矿矿山项目——几内亚博法铝土矿项目全线贯通投运,1 200万t/年的建设规模带来了巨大的货运潜力。

中国氧化铝企业布局正在向沿海地区转移。由于中国氧化铝需求不断增长,同时河南、山西、广西等地铝土矿品位贫化,预计2020—2021年将出现中国氧化铝行业的转折点,氧化铝厂很有可能被重新布置在辽宁、山东、广西等沿海地区,便于利用国外铝土矿资源,至2025年中国铝土矿进口量可达到1.4亿t。

( 2 ) 中国锰矿进口量将增加,高品矿需求仍会上升

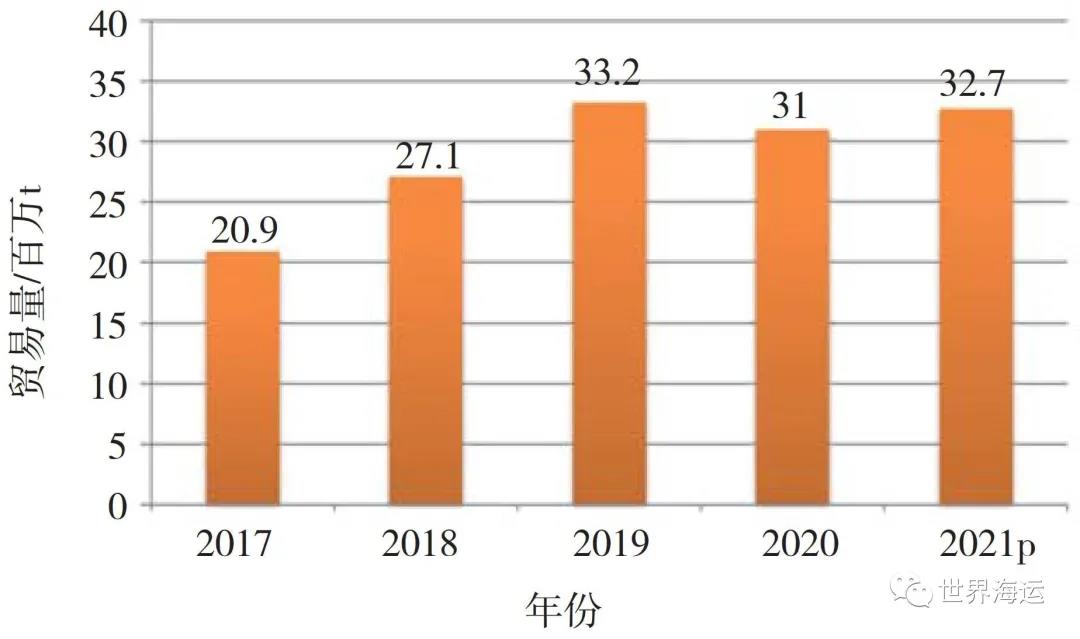

随着中国铁合金的需求增长,加上国内环保要求导致锰矿产量下降,对进口锰矿的需求扩大,中国已经成为全球锰矿的最大进口国。2020年锰矿进口累计达到3 100万t,同比因疫情下降了6.7%。2020年锰矿市场整体随疫情变化,前期受国内疫情影响,终端下游库存累积,企业复工复产效率较低,国内需求走低;而后海外疫情暴发,各国管控措施不一,锰矿主要发运国南非、马来西亚等部分国家纷纷实行最严封锁政策,除非必需品外多数商品禁止发运,港口锰矿发运多处于停摆状态,锰矿到港减量。5月以后各国管控措施放松,货物正常流通,同时由于除中国外其他主要需求国制造业生产低效率运行,以及加蓬的出口增量,国内锰矿到港量增加明显,库存出现大幅度累积。2021年中国作为唯一一个受疫情影响较小的国家,同时又是全球锰资源第一大需求国,发往中国的货量仍会继续增加,2021年有望增长5.5%,达到3 270万t ( 如图9所示 )。

图9 2017—2021年中国锰矿进口量及预测

数据来源:Clarksons。

高品矿的需求仍会上升。矿热炉大型化、密闭改造逐步完成,以及烧结设备的增多,将推动中国对高品质锰矿的需求。

( 3 ) 中国钢材产品进口量激增,未来市场规模巨大

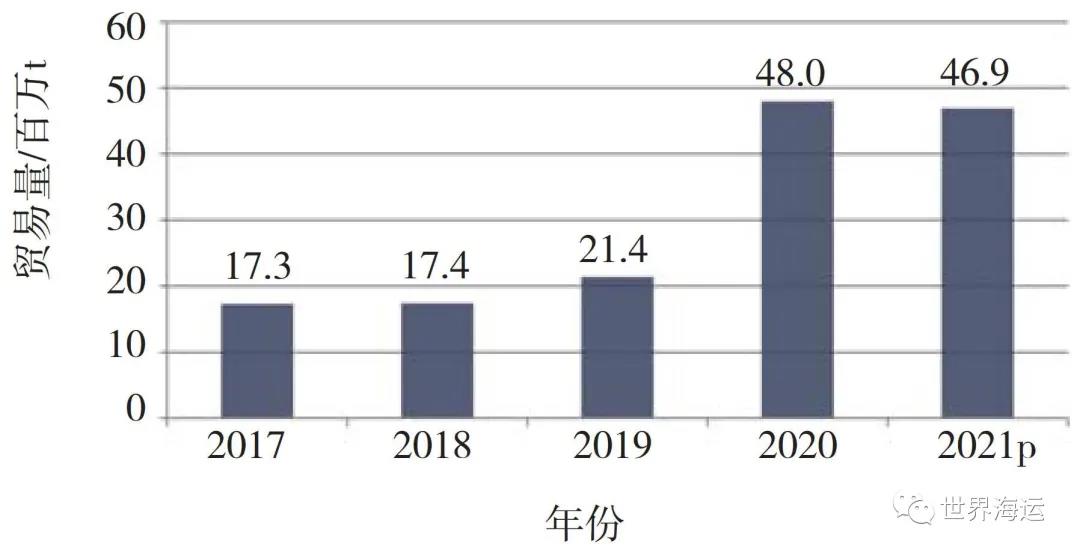

2021年全球用钢需求从疫情影响中明显恢复,需求增长加快。世界钢铁协会预测,2021年全球钢铁需求量将恢复至17.951亿t,同比增长4.1%。随着国外主要经济体逐步从疫情冲击中恢复,钢铁生产和需求都将逐步改善,从而带动铁矿石需求。其中发达经济体2021年的钢铁需求总量预计将增长7.9%,中国以外的新兴经济体2021年有望快速恢复,东盟的产量则在越南的带动下保持快速增长,在基础设施投资的带动下,新兴经济体 ( 不含中国 ) 的钢铁需求量预计2021年将恢复性增长10.6%。考虑到基建和房地产用钢占到中国钢材消费的50%左右,伴随着中国经济的快速恢复,扩张性政策将会逐步反转,再加上“再生钢铁料”进口开放政策或将增加国内废钢供应并替代部分铁矿石需求,预计中国用钢需求整体平缓 ( 如图10所示 )。

图10 2017—2021年中国钢材产品进口量及预测

数据来源:Clarksons。

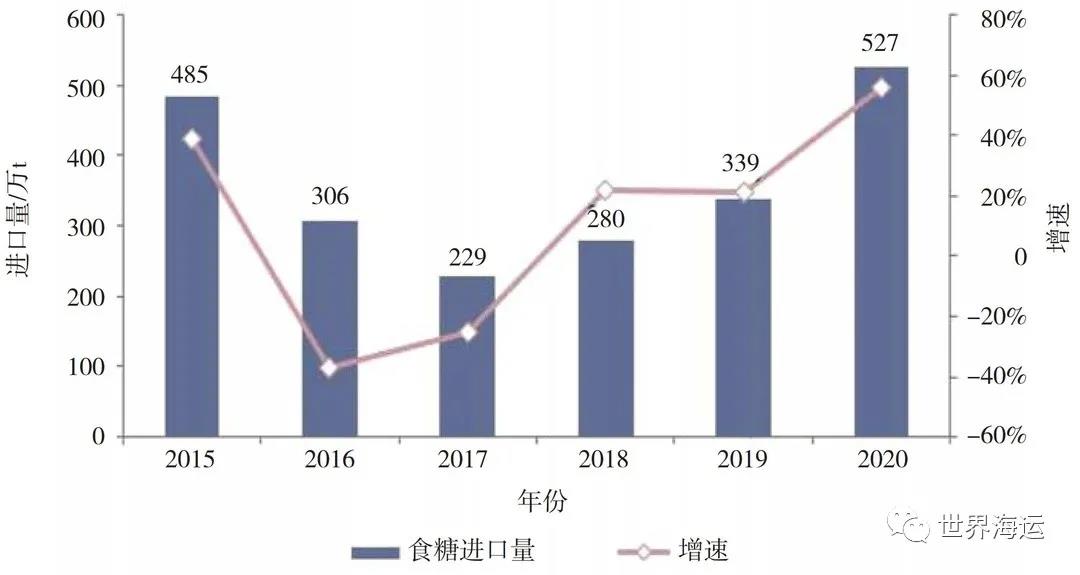

( 4 ) 中国糖类进口量将持续增长

2020年,中国超过印尼成为全球上最大的食糖进口国。海关数据显示,2020年中国累计进口了527万t原糖,同比增长55.5%。从全国食糖进出口数据来看,我国食糖的进口数量远远高于出口。从整体上看,我国的食糖出口量由2011年的5.94万t上涨至2020年的11.1万t,上涨幅度比较大。我国进口食糖的数量不稳定,在2011年到2020年间,最高时达到了527万t,最低时在2017年,进口数量降低到了229.05万t。但2017年至2020年间,我国的食糖进口量又开始呈现增长趋势。2020年我国食糖主要进口国包括巴西、古巴、萨尔瓦多、印度和韩国。目前中国已成为全球食糖贸易的最大买家,但进入2021年,随着进口利润降低以及中国保税仓库中大量的进口糖堆积,中国食糖进口商已大幅削减了海外采购 ( 如图11所示 )。

图11 2015—2020年中国食糖进口量及增速

数据来源:中国海关,华经产业研究院。

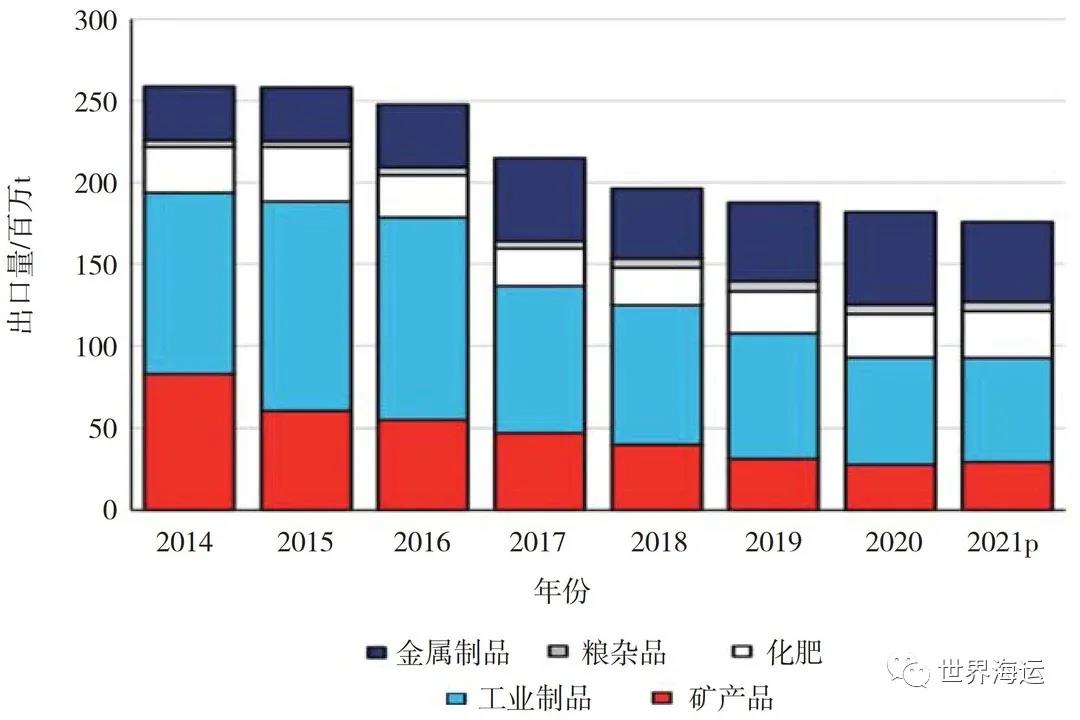

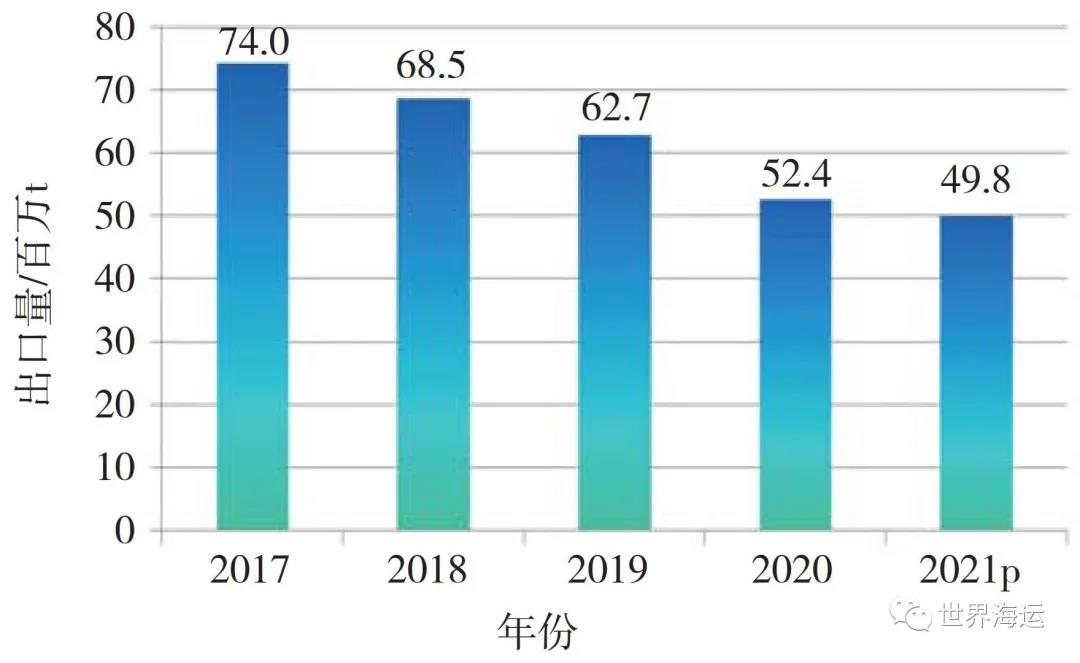

2.我国小宗散货出口量将持续减少

与进口量的不断增长相比,中国小宗散货海运出口量表现得更具波动性。2016—2020年,我国小宗散货出口分别减少2%、11% 、7%、2%和4%;2020年出口量降至1.82亿t。钢材产品、水泥出口的减少是主因,2020年分别出口5 240万t、290万t,比2017年分别减少了2 160万t和930万t,降幅分别为29.2%和76.2%。2017—2020年,中国小宗散货出口减少了 3 320万t,其中钢材减少量占了65.1%。中国政府为了平衡国内过剩的钢材产能而进行供给侧改革,导致钢材出口明显下降,2017—2020年间下滑了29%至5 240万t。中国钢材出口疲软的态势仍在继续,“金属及矿物”出口同样不景气 ( 见图12、图13 )。预计2021年小宗散货出口量持续下降3%,降至1.759亿t。

图12 2014—2021年中国小宗散货出口量

数据来源:中国海关,华经产业研究院。

图13 2017—2021年中国钢材产品出口量及预测

数据来源:Clarksons。

其他出口变化相对较大的小宗散货有:化肥,2020年出口3 250万t,比2017年多500万t;砂石,2020年出口5 580万t,比2017年多1 350万t;焦炭与石油焦,2020年出口600万t,比2017年少480万t;木材产品,2020年出口1 280万t,比2017年少270万t。

另外,我国针对水稻、小麦及玉米等长期以来库存较高的问题,通过出口去库存,推动我国粮食出口逐年攀升,2018—2020年出口量分别为428万t、341万t和397万t。玉米出口受限的主要原因是价格在国际上缺乏竞争力,而小麦与国际市场上的相比还有质量差距。

展望未来,中国小宗散货贸易的前景依然乐观。尽管进口量与出口量不同的走势仍可能继续,部分货种走势会出现大的波动,但随着中国不断向高附加值制造业转型、国内资源有限以及供给侧改革等因素的推动,中国小宗散货海运进口量预计仍将不断走高,中国小宗散货贸易在未来的发展值得高度关注。

三、小宗干散货运力分析

2021年国际干散货运力增速将继续保持低水平。据CLARKSONS估算,到2021年底,全球干散货运力规模将达到9.30亿t,同比增长2.3%,比上年回落1.5个百分点,《2020限硫规则》实施可能继续影响实际运力供给 ( 见表1 )。

表1 2021年国际干散货运力增速预测表

表1 2021年国际干散货运力增速预测表

从小宗散货运输的主力船型来看,2019年45%的小宗散货通过大灵便型船运输,34%的货物通过小灵便船运输,12%的货物通过沿海船运输,巴拿马型船的市场份额仅为9%,而好望角型船的份额几乎为零。从小宗散货在各船型市场的份额可以看出,小宗散货占沿海船舶需求的78%、小灵便型船需求的68%以及大灵便型船需求的55%。2021年小灵便型船队载重吨为10.237亿DWT,增长0.5%,船舶数量达3 527艘;大灵便型船队载重吨为21.917亿DWT,增长1.9%,船舶数量达3 906艘;巴拿型船队载重吨为23.528亿DWT,增长2.6%,船舶数量达2 910艘。近几年来运力均增长比较平稳,与小宗散货运输需求基本平衡。

四、小宗干散货运输市场供需展望

展望2021年,在各国疫苗研究纷纷取得重大进展的情况下,新冠疫情得到有效控制,全球供应链不断进行阶段性调整和区域性变化,全球经济可望触底快速复苏。预计2021年国际干散货运输需求增速达3.8%,超过运力增速1个百分点,其中小宗散货海运贸易增速将达到4%,大、小灵便型船运力增速分别为1.9%和0.5%。预计2022年国际干散货运输需求增速为1.9%,超过运力增速0.9个百分点,其中小宗散货海运贸易增速将达到3%,大灵便型船运力增速达到1.8%,小灵便型船运力负增长0.3%,市场运力平衡大幅改善 ( 见图14 )。

图14 未来全球小宗散货海运贸易增长预测

数据来源:Clarksons。

从国际干散货市场需求的发展历程来看,三大大宗干散货铁矿石、煤炭和谷物的海运需求量长期占据了主要的市场份额。但是中国“十四五”期间城市化进程放缓,大型项目减少,而且碳减排方案将导致五年后的中国钢铁产量下降,铁矿石和煤炭消费也将随之减少。小宗散货种类较多,且大多是工业生产的原材料,是经济发展的基础。这些货物的运输需求航线分布广,单批量大,增长幅度大,且正在形成一定的稳定规模。从单一品种来看,小宗散货贸易对国际干货航运市场的影响不大,但所有品种加起来,其需求对航运市场的作用和影响将日益突出,不同货种可能继续呈现此消彼长的不同走势,但是整体进口量可能持续增加,支撑中国干散货海运贸易增长。

据咨询机构marsoft 的2021年春季报告,小宗散货市场运力的供需基本面在2020年下半年持续改善,粮食和小宗散货贸易增加带动灵便型船贸易量增长了3%,同期,1万~6.5万载重吨的船队规模同期增长率略高于1%。2021年中国的铝土矿、锰矿和林业产品进口仍将保持强劲的增长势头,5到10年内,小宗散货货运需求将继续保持稳步增长态势,继续支撑小型散货船市场。

本文来源于世界海运,不代表九州物流网(http://www.wl890.com)观点,文章如有侵权可联系删除